SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Ах, профессор Филлипс, я полагаю? (перевод с deflation com)

- 15 января 2020, 11:19

- |

Филлипс не пропал в конце концов.

Дэвид Ливингстон был шотландским врачом, пионером христианского миссионера, исследователем в Африке и одним из самых популярных британских героев викторианской эпохи конца 19-го века. В Африке Ливингстон полностью потерял связь с внешним миром на шесть лет, и Генри Мортон Стэнли был послан найти его газетой New York Herald в 1869 году. После поиска этой иглы в стоге сена он, наконец, нашел Ливингстона в городе Уджиджи. В современном Танзании, на берегу озера Танганьика, 10 ноября 1871 года, приветствуя его теперь знаменитыми словами: «Доктор Ливингстон, я полагаю?» Недавний документ Европейского центрального банка заставил меня задуматься над этой легендарной историей.

Видите ли, исследователи из ЕЦБ обнаружили, что кривая Филлипса, названная в честь экономиста Уильяма Филлипса, далеко не пропавшая за последние несколько лет, как полагает большинство людей, на самом деле была жива и здорова, хотя и скрыта от глаз. Кривая Филлипса представляет собой взаимосвязь между занятостью и инфляцией цен, при этом ожидается, что инфляция цен будет расти по мере роста занятости. Тем не менее, эта динамика была подавлена в последние годы, что заставило ЕЦБ, среди многих, полагать, что отношения были разрушены.

( Читать дальше )

Дэвид Ливингстон был шотландским врачом, пионером христианского миссионера, исследователем в Африке и одним из самых популярных британских героев викторианской эпохи конца 19-го века. В Африке Ливингстон полностью потерял связь с внешним миром на шесть лет, и Генри Мортон Стэнли был послан найти его газетой New York Herald в 1869 году. После поиска этой иглы в стоге сена он, наконец, нашел Ливингстона в городе Уджиджи. В современном Танзании, на берегу озера Танганьика, 10 ноября 1871 года, приветствуя его теперь знаменитыми словами: «Доктор Ливингстон, я полагаю?» Недавний документ Европейского центрального банка заставил меня задуматься над этой легендарной историей.

Видите ли, исследователи из ЕЦБ обнаружили, что кривая Филлипса, названная в честь экономиста Уильяма Филлипса, далеко не пропавшая за последние несколько лет, как полагает большинство людей, на самом деле была жива и здорова, хотя и скрыта от глаз. Кривая Филлипса представляет собой взаимосвязь между занятостью и инфляцией цен, при этом ожидается, что инфляция цен будет расти по мере роста занятости. Тем не менее, эта динамика была подавлена в последние годы, что заставило ЕЦБ, среди многих, полагать, что отношения были разрушены.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Блог им. ruh666 |Может ли ФРС предотвратить рецессию? (перевод с deflation com)

- 08 января 2020, 15:20

- |

Два бывших председателя Федеральной резервной системы придерживаются противоположных мнений о том, может ли центральный банк США предотвратить рецессию.

Давайте начнем с выдержки из издания Conquer the Crash Роберта Пректера в 2018 году:

Сегодня практически невозможно найти трактат по макроэкономике, в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

Сама идея, что он может делать эти вещи, ложна. Глава 3 Социономической теории финансов однозначно демонстрирует, что центральные банки во всем мире следуют преобладающим процентным ставкам; они не устанавливают их. В 2001 году перед Объединенным экономическим комитетом Палаты и Сената сам председатель Алан Гринспен назвал идею о том, что ФРС может предотвращать рецессии, «загадочным» понятием, связывая такие события именно с тем, что их вызывает: «человеческая психология».

( Читать дальше )

Давайте начнем с выдержки из издания Conquer the Crash Роберта Пректера в 2018 году:

Сегодня практически невозможно найти трактат по макроэкономике, в котором не утверждается и не предполагается, что Совет Федеральной резервной системы научился контролировать предложение кредитов, процентные ставки, уровень инфляции и экономику. Многие люди считают, что он также обладает огромной властью манипулировать фондовым рынком.

Сама идея, что он может делать эти вещи, ложна. Глава 3 Социономической теории финансов однозначно демонстрирует, что центральные банки во всем мире следуют преобладающим процентным ставкам; они не устанавливают их. В 2001 году перед Объединенным экономическим комитетом Палаты и Сената сам председатель Алан Гринспен назвал идею о том, что ФРС может предотвращать рецессии, «загадочным» понятием, связывая такие события именно с тем, что их вызывает: «человеческая психология».

( Читать дальше )

Блог им. ruh666 |Нужен ли при тенденции к дефляции еще один Пол Волкер? (перевод с deflation com)

- 19 декабря 2019, 15:02

- |

Поскольку финансовый мир оплакивает (буквально) гиганта, некоторые люди задаются вопросом, могут ли его методы, по иронии судьбы, потребоваться снова.

Пол Волкер, бывший председатель Федеральной резервной системы, скончался 8 декабря в возрасте 92 лет. Известный как «Высокий Пол», ростом 6 футов 7 дюймов, он был самым известным благодаря целенаправленному повышению процентных ставок, когда председатель ФРС предпринимал усилия по подавлению безудержной инфляции цен в конце 1970-х годов. Под его наблюдением и под сильным давлением (даже угрозами смерти) ставка по фондам ФРС увеличилась с 11,2% в среднем в 1979 году до пика в 20% в июне 1981 года. После этого процентные ставки начали снижаться в течение нескольких поколений, сейчас ставка ФРС 1,75%. Многие думают, что тенденция к снижению процентных ставок не закончилась, и что отрицательные ставки направляются в Америку, а дефляция идет через Японию и Европу.

Волкер был радикален, но в своем анализе он придерживался общепринятых взглядов, считая, что повышение процентных ставок приведет к вытеснению инфляции цен. В EWI и Социономическом институте мы думаем иначе. Проценты представляют собой цену денег, и центральные банки и правительство могут оказывать значительное влияние на «деньги до востребования» (или краткосрочные кредиты). В 1979 году цены на товары и услуги некоторое время росли. Повышая цену денег, ФРС Волкера просто играла в догонялки, поскольку правительство, конечная толпа и всегда держится тренда. ФРС также следовала, но не возглавляла десятилетнюю тенденцию к снижению процентных ставок в результате дезинфляции, которая наблюдалась на протяжении многих десятилетий. Тем не менее она по-прежнему настаивает на том, что, снижая процентные ставки, инфляция цен будет иметь больше шансов на возвращение к нормальной жизни. Но что если обычная мудрость, как отстаивал бы EWI, повернется на его голову? Посмотрите на нео-фишеристов.

( Читать дальше )

Пол Волкер, бывший председатель Федеральной резервной системы, скончался 8 декабря в возрасте 92 лет. Известный как «Высокий Пол», ростом 6 футов 7 дюймов, он был самым известным благодаря целенаправленному повышению процентных ставок, когда председатель ФРС предпринимал усилия по подавлению безудержной инфляции цен в конце 1970-х годов. Под его наблюдением и под сильным давлением (даже угрозами смерти) ставка по фондам ФРС увеличилась с 11,2% в среднем в 1979 году до пика в 20% в июне 1981 года. После этого процентные ставки начали снижаться в течение нескольких поколений, сейчас ставка ФРС 1,75%. Многие думают, что тенденция к снижению процентных ставок не закончилась, и что отрицательные ставки направляются в Америку, а дефляция идет через Японию и Европу.

Волкер был радикален, но в своем анализе он придерживался общепринятых взглядов, считая, что повышение процентных ставок приведет к вытеснению инфляции цен. В EWI и Социономическом институте мы думаем иначе. Проценты представляют собой цену денег, и центральные банки и правительство могут оказывать значительное влияние на «деньги до востребования» (или краткосрочные кредиты). В 1979 году цены на товары и услуги некоторое время росли. Повышая цену денег, ФРС Волкера просто играла в догонялки, поскольку правительство, конечная толпа и всегда держится тренда. ФРС также следовала, но не возглавляла десятилетнюю тенденцию к снижению процентных ставок в результате дезинфляции, которая наблюдалась на протяжении многих десятилетий. Тем не менее она по-прежнему настаивает на том, что, снижая процентные ставки, инфляция цен будет иметь больше шансов на возвращение к нормальной жизни. Но что если обычная мудрость, как отстаивал бы EWI, повернется на его голову? Посмотрите на нео-фишеристов.

( Читать дальше )

Блог им. ruh666 |Итоги недели 12.12.2019. Курс доллара, нефть и другие рынки

- 12 декабря 2019, 19:09

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

( Читать дальше )

Блог им. ruh666 |Гундлах: на долговых рынках назревают проблемы, «настоящая суматоха» только начинается

- 11 декабря 2019, 13:17

- |

На прошлой неделе Джефф Гундлах из DoubleLine встретился с Yahoo Finance, чтобы обсудить, каким образом американские акции обрушатся в следующей рецессии. В продолжение статьи через Yahoo Гундлах предположил, что на долговых рынках назревает проблема, поскольку процентные ставки колеблются около нуля.

Гундлах сказал, что в 2020-х годах может возникнуть социально-экономический хаос, поскольку долговая бомба, на которой сидят США, взорвётся в следующую рецессию.

«Это довольно интересно, потому что 20-е годы в 20-м веке, 20-е годы были временем супер-бума. И странно, я думаю, что 20-е на этот раз будут сильно отличаться от этого, с настоящим хаосом», — сказал Гундлах.

Гундлах сказал, что десятилетия откладывания проблем окончательно прекратятся в 2020-х годах, и США придется столкнуться с реалиями, касающимися ситуации с долгами.

«[Нам] придется столкнуться с социальным обеспечением, здравоохранением, всем этим, расходами на основе дефицита — все это придется решать в течение 2020-х годов, потому что кривая накопления просто очень плоха», он сказал.

( Читать дальше )

Гундлах сказал, что в 2020-х годах может возникнуть социально-экономический хаос, поскольку долговая бомба, на которой сидят США, взорвётся в следующую рецессию.

«Это довольно интересно, потому что 20-е годы в 20-м веке, 20-е годы были временем супер-бума. И странно, я думаю, что 20-е на этот раз будут сильно отличаться от этого, с настоящим хаосом», — сказал Гундлах.

Гундлах сказал, что десятилетия откладывания проблем окончательно прекратятся в 2020-х годах, и США придется столкнуться с реалиями, касающимися ситуации с долгами.

«[Нам] придется столкнуться с социальным обеспечением, здравоохранением, всем этим, расходами на основе дефицита — все это придется решать в течение 2020-х годов, потому что кривая накопления просто очень плоха», он сказал.

( Читать дальше )

Блог им. ruh666 |Сегодняшнее заседание ФРС. Прогноз нейтральный

- 11 декабря 2019, 11:02

- |

По поводу сегодняшнего заседания ФРС ожидания практически единодушны.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.

Фьючерсы на ставки по федеральным фондам дают вероятность выше 95%, что ставка не изменится. Никакой существенной реакции рынки, скорее всего, на сегодняшнее решение не продемонстрируют, ибо событие практически полностью заложено в цены. Вероятность того, что на январском заседании ставку также оставят неизменной, на данный момент около 90%.Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

Блог им. ruh666 |РЕПО ФРС. Проблемы с ликвидностью сохраняются и могут обостриться через неделю

- 09 декабря 2019, 19:17

- |

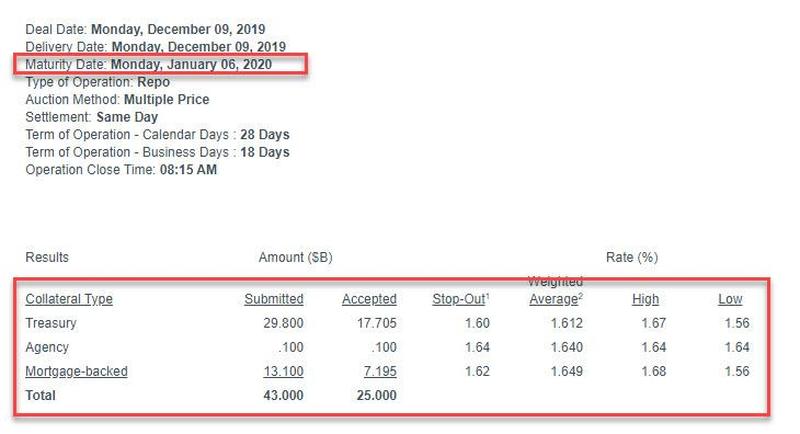

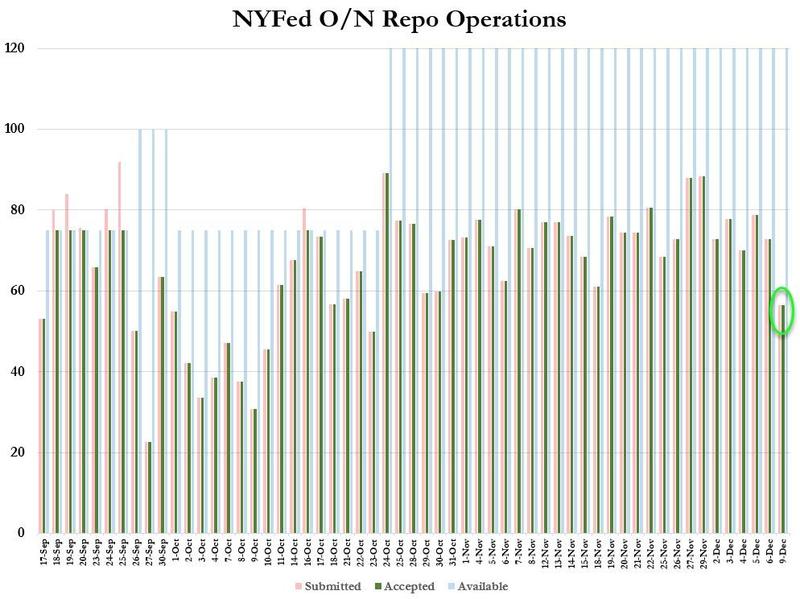

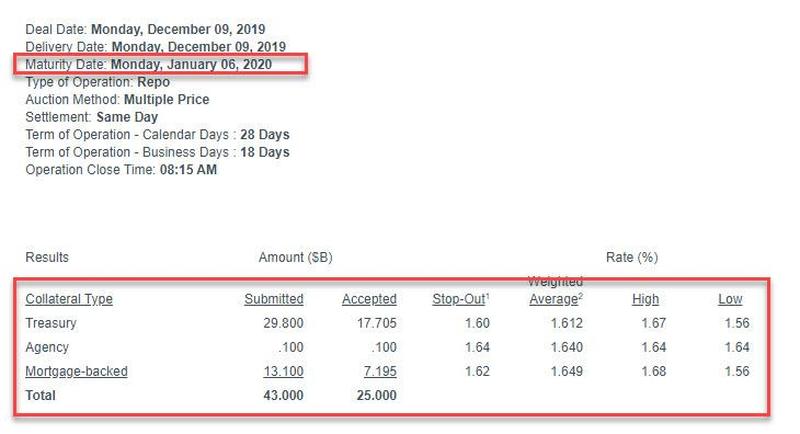

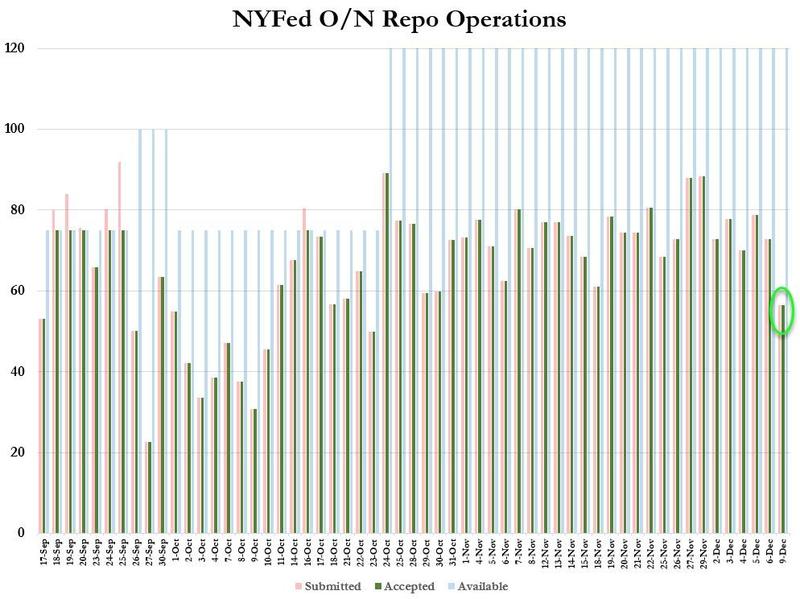

Через неделю после второго 42-дневного репо ФРС, который позволил дилерам зафиксировать финансирование в новом году и который был снова переподписан, подтверждая растущую борьбу за финансирование на конец года, сегодня прошёл новый, с 28-дневным сроком погашения 6 января. Опасения по поводу ликвидности на конец года сохраняются, предложенный объём в 25 млрд долларов снова оказался примерно на 40% ниже требуемого размера для удовлетворения потребности в ликвидности.

В последнем репо «овернайт» она приняла 56,4 млрд. долл. США в виде ценных бумаг, что несколько ниже по сравнению с недавним диапазоном. Основная причина этого, вероятно, заключается в том, что 25 млрд. долл. США были перенесены с «овернайт» на 28-дневные репо.

В последнем репо «овернайт» она приняла 56,4 млрд. долл. США в виде ценных бумаг, что несколько ниже по сравнению с недавним диапазоном. Основная причина этого, вероятно, заключается в том, что 25 млрд. долл. США были перенесены с «овернайт» на 28-дневные репо.

( Читать дальше )

В последнем репо «овернайт» она приняла 56,4 млрд. долл. США в виде ценных бумаг, что несколько ниже по сравнению с недавним диапазоном. Основная причина этого, вероятно, заключается в том, что 25 млрд. долл. США были перенесены с «овернайт» на 28-дневные репо.

В последнем репо «овернайт» она приняла 56,4 млрд. долл. США в виде ценных бумаг, что несколько ниже по сравнению с недавним диапазоном. Основная причина этого, вероятно, заключается в том, что 25 млрд. долл. США были перенесены с «овернайт» на 28-дневные репо.

( Читать дальше )

Блог им. ruh666 |Числа Фибоначчи и текущая картина в казначейских облигациях США (перевод с elliottwave com)

- 25 ноября 2019, 11:05

- |

Вы можете многое узнать о тренде, применяя пропорции Фибоначчи к рыночным графикам.

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).

Десятилетия наблюдений за рынком показывают, что волны Эллиотта на финансовых рынках часто связаны друг с другом через отношения в последовательности чисел Фибоначчи (0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и тд).Иногда коэффициенты Фибоначчи помогают вам установить целевую цену. В других случаях поворотные моменты происходят, когда отношения между двумя волнами достигают отношения Фибоначчи.

Классический теоретик волн Эллиотта однажды заметил:

Коэффициенты Фибоначчи немногочисленны. Единственное соотношение, которое встречается на рынках достаточно часто, чтобы иметь практическое значение, составляет 1,618. Второстепенное значение имеют 0,50, 1,00 (равенство) и 2,618, которые являются отношениями, найденными в последовательности Фибоначчи. Обратные значения этих соотношений являются альтернативными выражениями одних и тех же отношений.

( Читать дальше )

Блог им. ruh666 |Итоги недели 21.11.2019. Курс доллара, нефть и другие рынки

- 21 ноября 2019, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

Наконец придумал, как с графиками сделать

( Читать дальше )

Наконец придумал, как с графиками сделать

( Читать дальше )

Блог им. ruh666 |Медвежья заманчивость облигаций (перевод с elliottwave com)

- 18 ноября 2019, 19:31

- |

Базовая доходность облигаций планеты значительно снизилась. Означает ли это, что теперь будет расти?

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

Вот типичное путешествие в жизни технического аналитика рынка. Во-первых, подумайте, что все, чему вас учили в школе об экономическом и фондовом «фундаментале», влияющем на рыночные цены. Во-вторых, из болезненного опыта осознайте, что это не так, а наоборот. В-третьих, используйте технический анализ рынка, потому что цена опережает все остальное. В-четвертых, станьте околдованными индикаторами, особенно теми, в которых продаётся «перекупленное» и покупается «перепроданное». Наконец, осознайте, что лучшим показателем из всех является сама цена.

Это четвертая часть этого путешествия, которая находится в центре внимания здесь. Когда кто-то впервые сталкивается с осцилляторами импульса, такими как скорость изменения (или Индекс относительной силы, стохастик, список бесконечен), очень легко поверить, что формула магического рынка была найдена. «Это просто. Все, что вы делаете, это продаете рынок, когда он перекуплен, и покупаете рынок, когда он перепродан». Эх, если бы! Вскоре мы начинаем понимать, что термины «перекупленность» и «перепроданность» не имеют смысла, потому что, перефразируя экономиста Дж. М. Кейнса, рынок может оставаться перекупленным или перепроданным дольше, чем вы можете оставаться платежеспособным. Настоящий момент «ага!» Наступает, когда вы помещаете показания импульса и других осцилляторов в лучший общий контекст структуры рыночной цены — так называемый волновой принцип Эллиотта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс